Goldpreis: Rekordkäufe von Zentralbanken treffen auf ETF-Abflüsse und Rekorde am Aktien- und Kryptomarkt

Während der Deutsche Aktienindex die 20.000-Punkte-Marke überschritt, durchbrach der Bitcoin gestern erstmals die Schwelle von 100.000 US-Dollar, ein Meilenstein, der sowohl von Medien als auch Anlegern mit Begeisterung aufgenommen wurde. Der Bitcoin verbucht seit den US-Wahlen vom 5. November ein beeindruckendes Plus von 48%, wobei die Ernennung von Paul Atkins, einem kryptofreundlichen ehemaligen Regulierer zum Leiter der US-amerikanischen Wertpapier- und Börsenaufsichtsbehörde „SEC“, die Rallye zuletzt nochmals befeuert hatte. Diese Rallye, sowie die euphorische Wirtschaftsstimmung in den USA lenken aktuell Spekulanten und Investoren weg von sicheren Häfen wie Gold, hin zu mehr Risiko, wie dem Aktienmarkt und Kryptowährungen.

China und Teile Europas befinden sich bereits in der Rezession und die USA werden bald folgen. Sobald diese Realität die Märkte trifft, könnte die derzeitige Euphorie rasch in Ernüchterung umschlagen und die Aktienmärkte stattdessen einbrechen.

Seit der anhaltenden Geldmengenausweitung nach 2008 ist für viele junge Trader und Investoren das Szenario eines Bärenmarktes, wie zwischen 2000 und 2003, oder eines Crashs, wie 2007/2008, kaum vorstellbar geworden. Doch in einer Zeit, in der die Zinsen nicht mehr signifikant gesenkt werden können und jeder Eingriff der Notenbanken das Risiko neuer Inflation, steigender Zinsen und letztlich einer Stagflation birgt, sollte man sich bewusst machen, dass die Bären nicht ausgestorben sind. Gerade in Zeiten überschwänglicher Marktstimmung ist es wichtig, die potenziellen Gefahren nicht aus den Augen zu verlieren.

Der neuste US-Arbeitsmarktbericht, der am Freitagnachmittag veröffentlicht wurde, zeigt ein solides, wenn auch nicht spektakuläres Bild der US-Wirtschaft. Im November wurden 227 Tsd. neue Jobs geschaffen, was leicht über der Markterwartung von 200 Tsd. lag. Die Arbeitslosenquote stieg leicht auf 4,2%, was auf eine erste Schwäche in zyklischen Sektoren hinweist.

Trotz eines stabilen Arbeitsmarktes steigen die Inflationssorgen. Die Kerninflationsrate liegt derzeit bei 2.8% und wird voraussichtlich weiter anziehen. Trotz des guten Arbeitsmarktberichtes erwartet der Markt unverändert eine Zinssenkung um 25 Basispunkte im Dezember, um die sich abzeichnenden Schwächen in der Wirtschaft abzufedern. Allerdings wird erwartet, dass die Fed ab 2025 das Tempo der Zinssenkungen verlangsamt und nicht mehr bei jedem Treffen Anpassungen vornimmt.

Nach den Fed Funds Futures stieg die Wahrscheinlichkeit einer Zinssenkung am 18. Dezember um 15% auf 85% an. Obwohl die neuen Zahlen über dem Marktkonsens lagen, hielt sich der Goldpreis stark und fiel nicht unter seinen Aufwärtstrend, der seit einer Woche getestet wird. Dennoch waren die Daten nicht so schlecht, dass die Gefahr einer Fortsetzung der Korrektur des Goldpreises gebannt wäre. Trader müssen deshalb in der kommenden Woche auf einen möglichen Bruch des Aufwärtstrends achten, denn in diesem Fall könnte es einen schnellen Preisrückgang auf ca. 2.500$ geben.

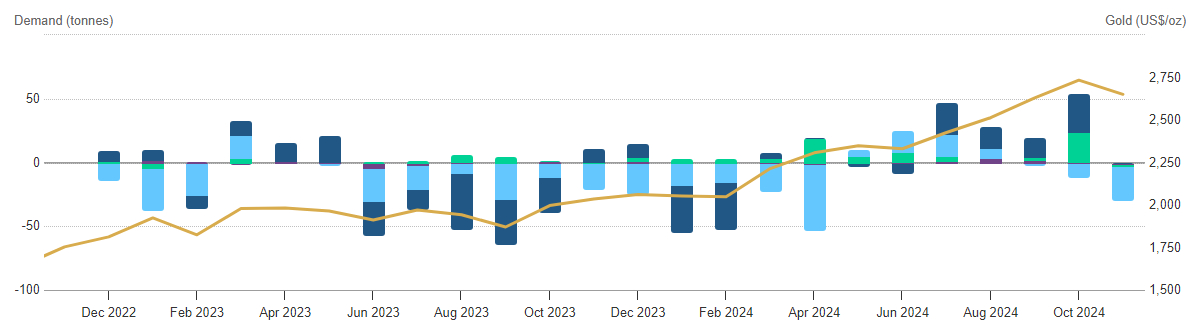

Europäische Abflüsse drücken globale ETF-Nachfrage ins Negative

Die neuesten Zahlen des World Gold Council für November zeigen, dass die globalen Gold-ETF-Produkte im November erstmals seit April Nettoabflüsse verzeichneten, vor allem in Europa. Nordamerika war die einzige Region mit Zuflüssen, während die globalen Bestände um 29 Tonnen sanken, wodurch die Nachfrage seit Jahresbeginn ins Negative (-11 Tonnen) drehte. Das verwaltete Vermögen der Fonds fiel um 4% auf 274 Mrd. US-Dollar.

Nordamerika sah zwar Zuflüsse in Höhe von 79 Mio. US-Dollar (0,8 Tonnen), unterstützt durch kanadische Nachfrage und Erwartungen niedrigerer Zinsen sowie geopolitischer Unsicherheiten. Europa verbuchte jedoch starke Abflüsse von 1,9 Mrd. US-Dollar (26 Tonnen), während die Bestände in Asien ebenfalls um 145 Mio. US-Dollar (-2,2 Tonnen) sanken. Indien hingegen verzeichnet weiterhin Zuflüsse. Abflüsse von 59 Mio. USD gab es vor allem auch aus Australien, bedingt durch starke Aktienmärkte und einen schwächeren Goldpreis. Insgesamt belaufen sich die Abflüsse im November auf 53,2 Tonnen.

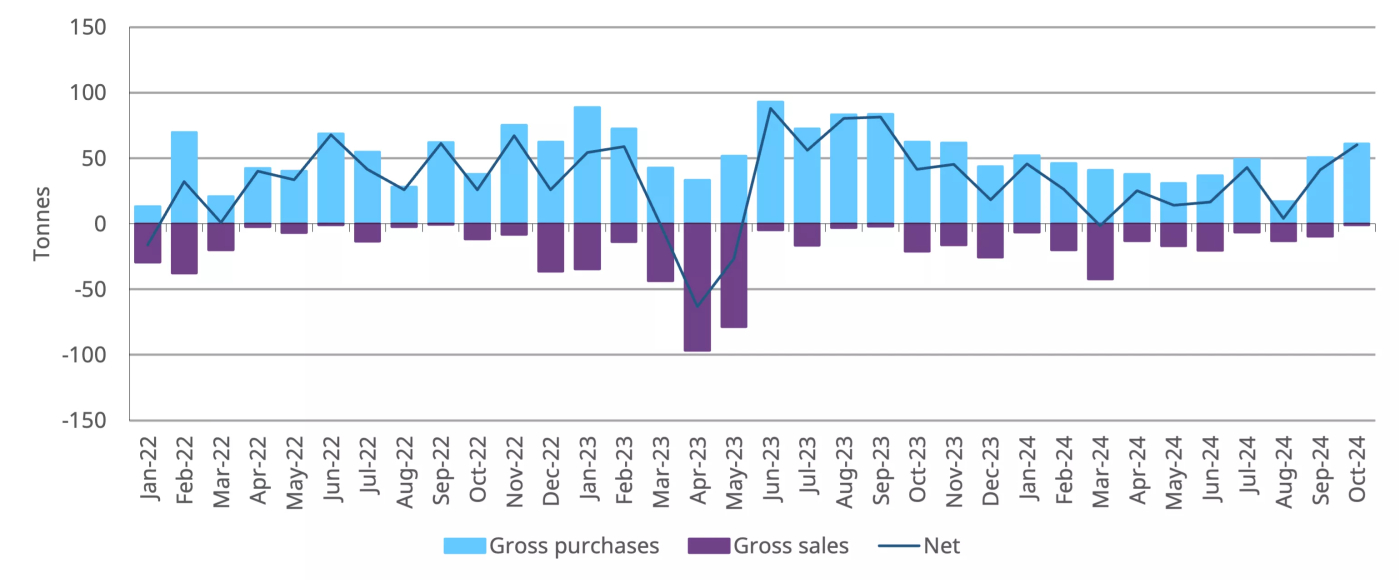

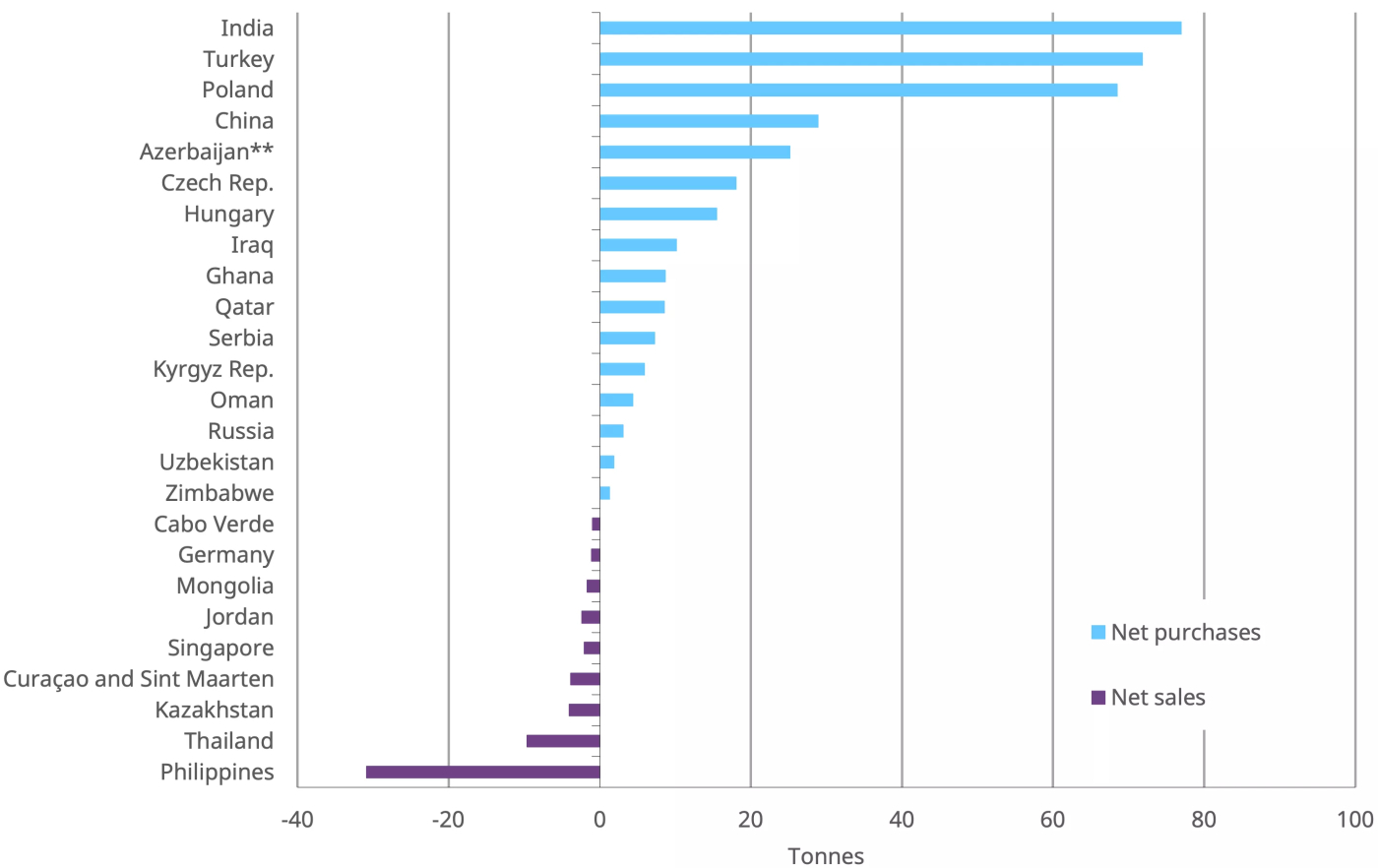

Zentralbanken tätigen rekordhohe Käufe im Oktober

Im Oktober 2024 tätigten die Zentralbanken weltweit mit 60 Tonnen die bisher höchsten monatlichen Nettokäufe von Gold in diesem Jahr. Indien führte mit 27 Tonnen die Käufe an, gefolgt von der Türkei mit 17 Tonnen und Polen mit 8 Tonnen. Indien hat damit im bisherigen Jahresverlauf insgesamt 77 Tonnen Gold erworben, was einer Verfünffachung im Vergleich zu den Käufen des Vorjahres entspricht. Die Türkei meldete das höchste monatliche Ergebnis seit Dezember 2023 und hat im Jahr 2024 insgesamt 72 Tonnen hinzugefügt, was rund 34% ihrer gesamten Reserven ausmacht. Polen erhöhte seine Bestände im Oktober um 8 Tonnen und hat bisher 69 Tonnen gekauft, was 17% seiner Reserven entspricht. Das Land strebt langfristig eine 20-prozentige Goldquote in seinen offiziellen Reserven an.

Kasachstan beendete eine fünfmonatige Verkaufsserie und erwarb im Oktober 5 Tonnen Gold, bleibt jedoch mit einem Nettoverkauf von 4 Tonnen im Jahr 2024 weiterhin ein Nettoverkäufer. Die Tschechische Nationalbank setzte ihre Kaufserie fort und erweiterte ihre Goldreserven im Oktober um 2 Tonnen, womit sie über 20 Monate hinweg 37 Tonnen erwarb. Ghana erhöhte ebenfalls seine Reserven um eine Tonne, sodass diese nun 28 Tonnen betragen, nachdem das Land seit Mai 2023 einen stetigen Zuwachs der Goldreserven meldet.

Die Gesamtnachfrage der Zentralbanken nach Gold erreichte bis zum dritten Quartal 2024 insgesamt 694 Tonnen, ein Niveau, das mit den Rekordwerten von 2022 vergleichbar ist. Gold bleibt für die Zentralbanken ein strategisches Asset zur Risikosteuerung und Diversifizierung ihrer Reserven. Die starken Käufe im Oktober unterstreichen das anhaltende Interesse an Gold als wertstabile Reserve.

Technische Analyse zu Gold: Aufwärtstrend gefährdet

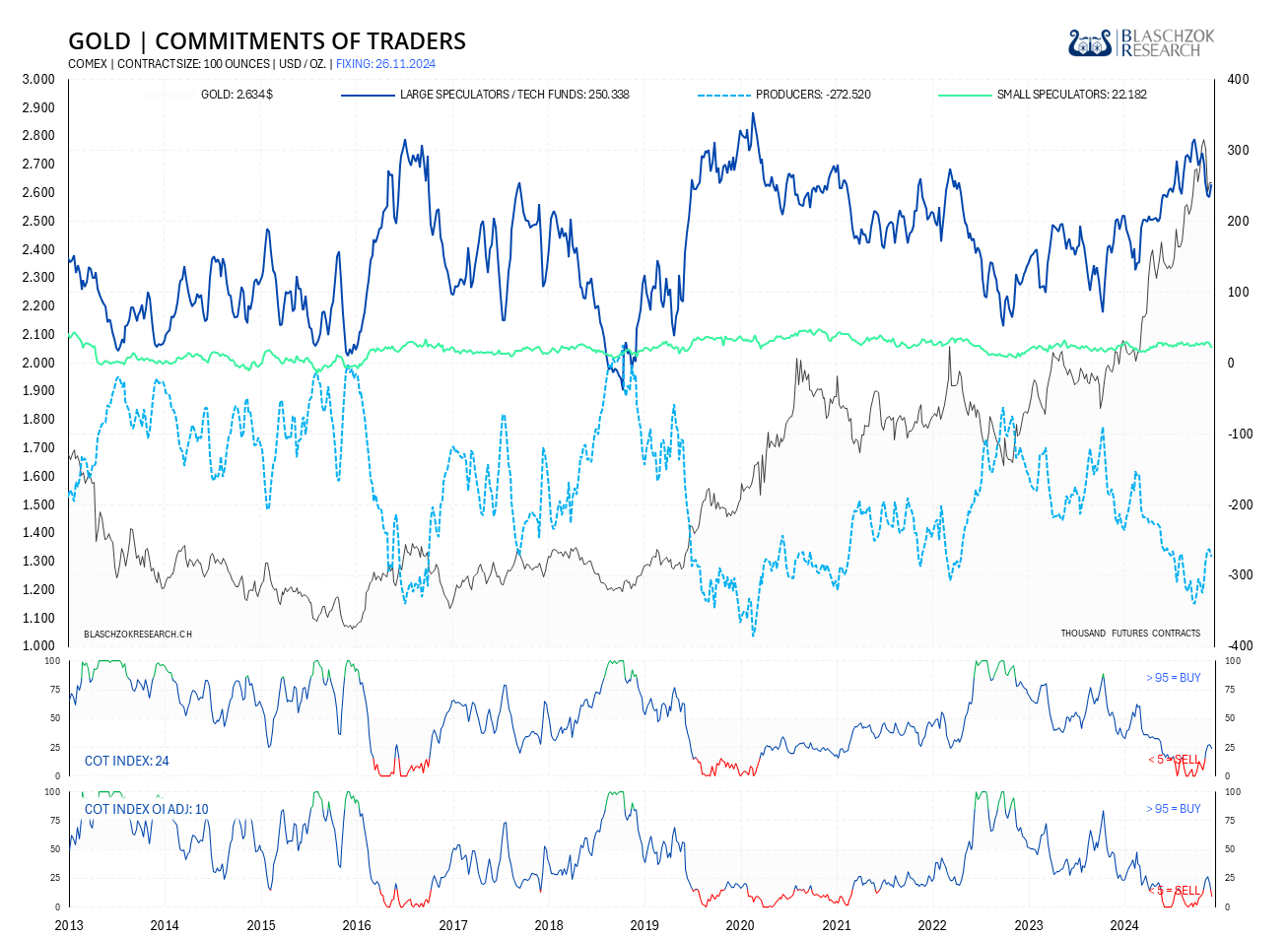

Terminmarkt: COT-Report

Der COT-Report wird immer freitags seitens der US-Terminmarktaufsicht (CFTC) veröffentlicht, wobei der Stichtag der Datenerhebung der Schlusskurs vom Dienstag ist. Die COT-Daten werden also immer mit einer Verzögerung von drei Tagen veröffentlicht. Premium Abonnenten von Blaschzok Research erhalten vor Handelsschluss am Freitag ein Blitzupdate mit Analysen zu Gold, Silber und Platin. Die COT-Daten ermöglichen einen Blick in die Zukunft, da sie einerseits ein Sentiment-Indikator sind und andererseits eine gute Einschätzung des Angebots und der Nachfrage am physischen Markt ermöglichen. Mit ihnen hat man einen Vorteil im Trading am Rohstoffmarkt.

COT-Analyse vom 2. Dezember:

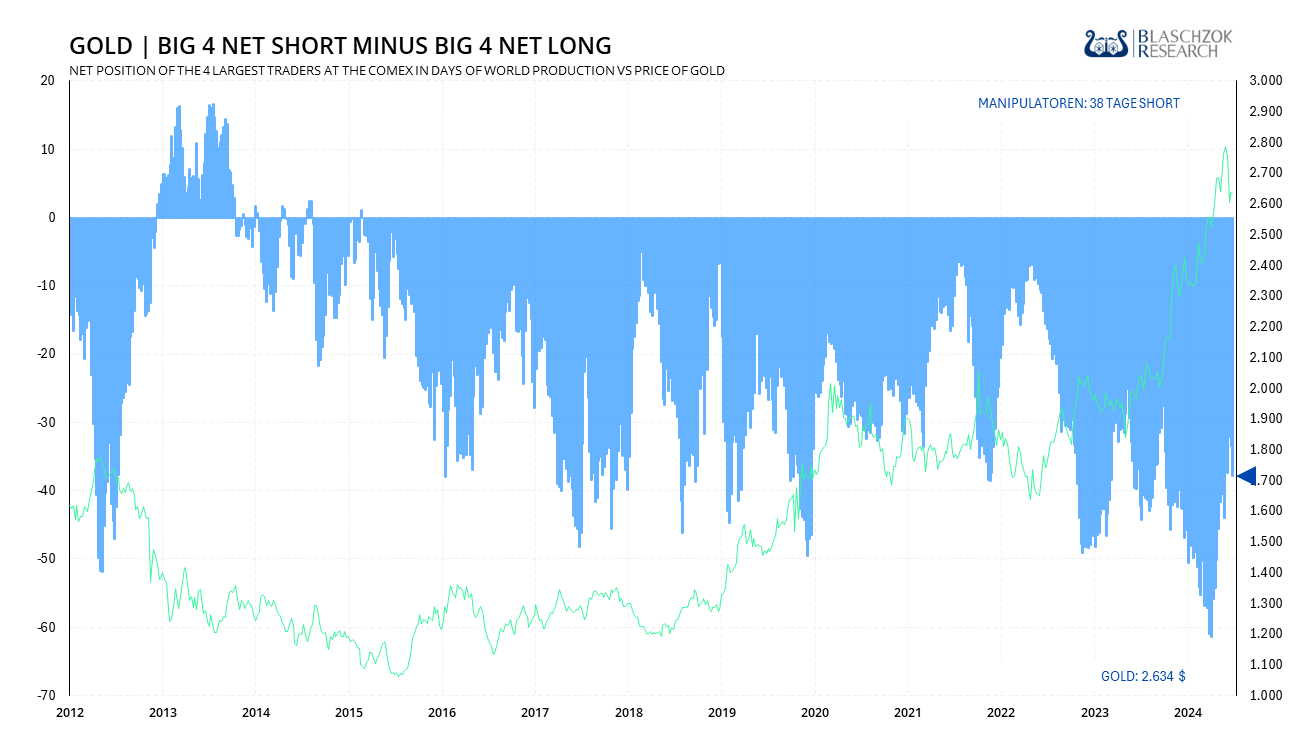

Der Goldpreis blieb zur Vorwoche unverändert, während die Spekulanten mit 10 Tsd. Kontrakten Long gingen. Dies deutet auf eine leichte Schwäche im Markt hin. Der COT-Index sank von 28 auf 24 Punkte und der COT-Index um das Open Interest adjustiert, fiel sogar stärker um 11 Punkte auf nur noch 10 Punkte. Dies ist vor allem auf einen Rückgang des Open Interest um 30 Tsd. Kontrakte aufgrund eines Kontraktwechsels zurückzuführen.

Insgesamt bleiben die Terminmarktdaten im überkauften Bereich und haben sich zur Vorwoche leicht verschlechtert, obwohl der Preis stabil geblieben ist. Dies deutet darauf hin, dass sich die Korrektur fortsetzen dürfte. Die Wahrscheinlichkeit einer weiteren Abwärtsbewegung in Richtung von 2.500$ ist mit diesem COT-Report gestiegen.

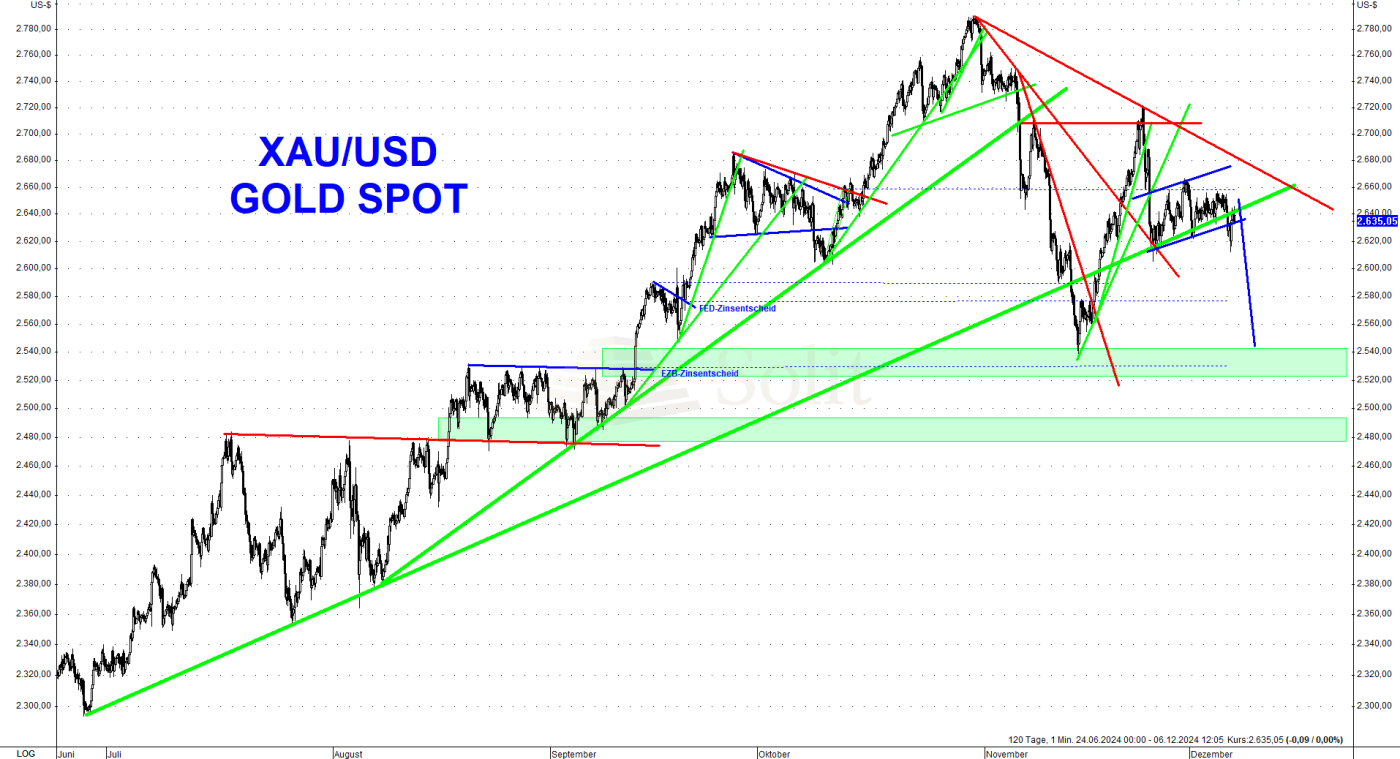

Nach dem ersten Korrekturimpuls, der den Goldpreis von 2.800$ auf 2.540$ sinken liess, erlebte der Markt eine technische Erholung. Diese Bewegung wurde durch das weiterhin optimistische und bullische Sentiment gestützt, doch stoppte diese exakt an einem entscheidenden Ausbruchslevel des vorherigen Aufwärtstrends an der Marke von 2.700$. Zu Beginn der vergangenen Woche führte dies zu einem abrupten Tagesverlust von 100 Dollar. Dieser Rückgang wurde durch Abflüsse aus ETF-Produkten verstärkt, ausgelöst von der Aussicht auf einen möglichen Waffenstillstand zwischen Israel und dem Libanon.

Aktuell handelt der Goldpreis bei 2.635$ direkt an seinem Aufwärtstrend und bildet eine bärische Fortsetzungsformation aus. Sollte der Goldpreis die Marke von 2.610$ unterschreiten, so würde diese Formation bärisch aufgelöst und Spekulanten dürften den Preis bis zur nächsten Unterstützung im Bereich von 2.500$ drücken. Im Trading liegt der Fokus also weiterhin auf der Short-Seite, um die nächste Abwärtswelle Richtung 2.500$ bestmöglich mitzunehmen.

Sollte in der Zielzone um die Marke von 2.500$ keine signifikante Stärke durch Käufe am OTC-Markt aufkommen, könnte die Abwärtsbewegung sogar bis in den Bereich von 2.350$ laufen, wo eine starke Unterstützungszone liegt. Ein tieferer Preis erscheint unter den aktuellen Bedingungen jedoch unwahrscheinlich, es sei denn, eine deflationäre Wirtschaftskrise tritt in den kommenden Monaten ein, die den Goldpreis vorübergehend noch stärker belasten könnte.

Der Bereich zwischen 2.300$ und 2.350$ bietet aus meiner Sicht eine attraktive Gelegenheit für langfristige, antizyklische Käufe, die man nicht verpassen darf, sollte der Preis so weit fallen.

Die bisherige Rallye in diesem Jahr war äußerst ungewöhnlich, da es bislang keine Krise oder geldpolitischen Lockerungen der Notenbanken gab, die die starke Nachfrage nach Gold gerechtfertigt hätte. Faktoren, die in der Vergangenheit häufig für starke Preisanstiege verantwortlich waren, fehlten diesmal völlig, wie beispielsweise die fehlenden ETF-Zuflüsse. Womöglich eskomptiert der Goldpreis bereits eine neue Krise, auf die QE-Programme folgen werden, im nächsten Jahr.

Daytrading: Daytrader mit kurzfristigem Fokus sind in diesem hochvolatilen Markt derzeit im Vorteil, da sich aufgrund der hohen Volatilität sehr gute Handelschancen ergeben. Ich hatte in der vorletzten Woche bereits erwartet, dass der Widerstand bei 2.720$ halten würde und meine Premium-Abonnenten informiert, dass es vermutlich zum Beginn der darauffolgenden Handelswoche eine weitere Korrekturwelle geben würde. Seither sind wir Short im Trading und hoffen auf einen erneuten Bruch des Aufwärtstrends, worauf ein Preisrückgang auf erneut 2.500$ folgen sollte. Dort würden wir kurzfristig die Gewinne einstreichen.

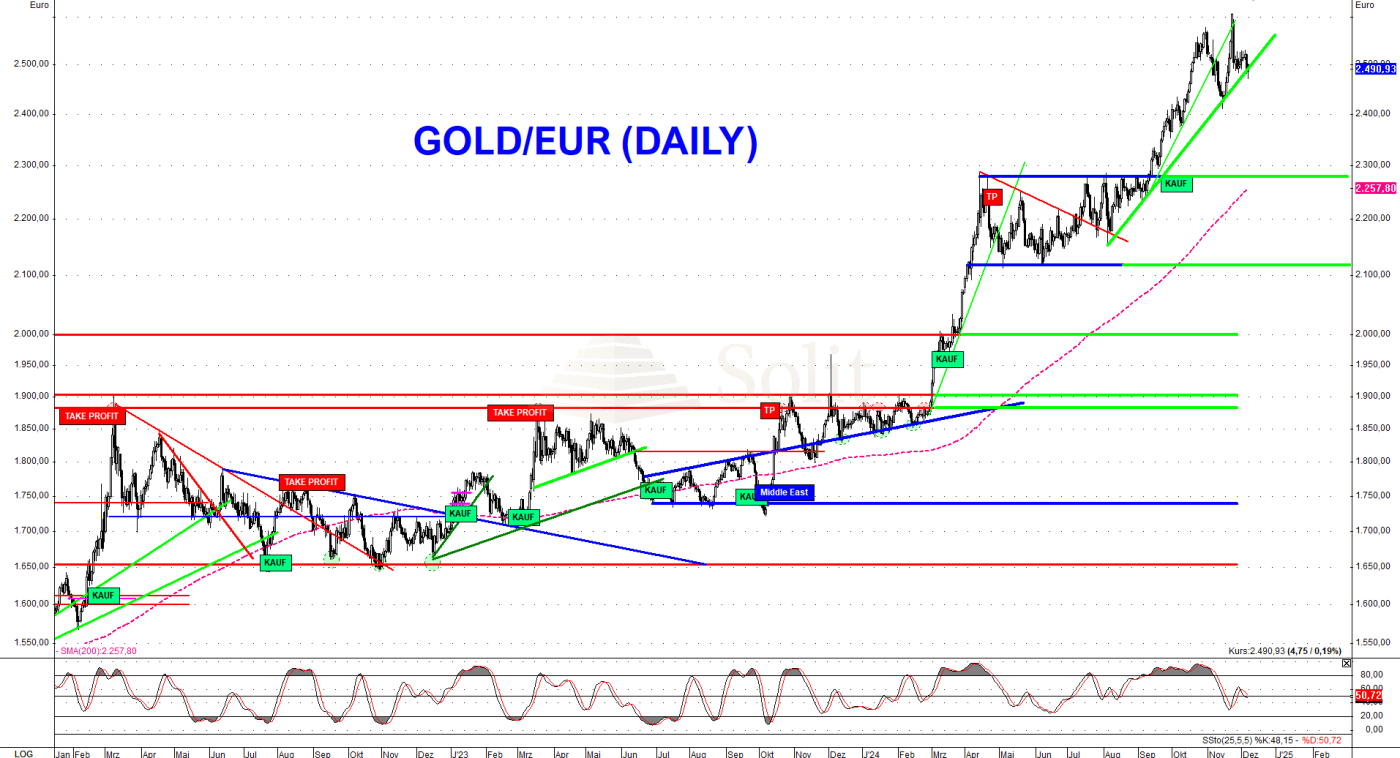

Goldpreis in Euro – Aufwärtstrend ebenso gefährdet

Der Goldpreis in Euro hat kürzlich ein neues Allzeithoch von 2.600 Euro erreicht, wobei der Aufwärtstrend weiterhin intakt ist. Dieses neue Hoch resultierte vor allem aus der deutlichen Schwäche des Euro, der von 1,12$ auf ein Tief von 1,03$ gefallen war. Der Goldpreis in US-Dollar stieg aufgrund der Dollarstärke nur auf 2.720$ und blieb damit unter seinem bisherigen Allzeithoch von 2.800$.

Sollte der Aufwärtstrend des Goldpreises in Euro brechen, dürfte ein weiterer Preisrücksetzer bis zur Unterstützung bei 2.300 Euro folgen. In diesem Bereich ergeben sich antizyklische Kaufmöglichkeiten, sowohl für mittel- bis langfristige Investoren als auch für Daytrader, die von kurzfristigen Schwankungen profitieren möchten.

Für das kommende Jahr wird erwartet, dass der Goldpreis in Euro stabil bleibt oder weiter ansteigt, da der Euro voraussichtlich weiter abwerten und möglicherweise unter die Parität zum US-Dollar auf 0,95$ fallen wird. Dies würde den Goldpreis in Euro zusätzlich unterstützen. Ein Rücksetzer auf etwa 2.300 Euro pro Feinunze sollte als antizyklische Kaufgelegenheit gesehen werden. Eine weitergehende Korrektur auf 2.100 Euro wäre nur im Rahmen einer Wirtschaftskrise und stark fallender Aktienmärkte denkbar.