Goldnachfrage bleibt stark auf neuem Allzeithoch

Die Goldrallye scheint kein Ende zu nehmen mit einem neuen Allzeithoch zur Wochenmitte bei 2.790$ je Feinunze. Bemerkenswert ist dieser Anstieg vor allem angesichts der widrigen Umstände, da der Goldpreis zuletzt trotz einer starken Aufwertung des US-Dollar und steigender Renditen amerikanischer Staatsanleihen weiter nach oben kletterte. Normalerweise hätten solche Bedingungen zu einer Korrektur geführt, insbesondere nach dem beeindruckenden Anstieg des Goldpreises um 950$ (+52%) seit Anfang Oktober letzten Jahres.

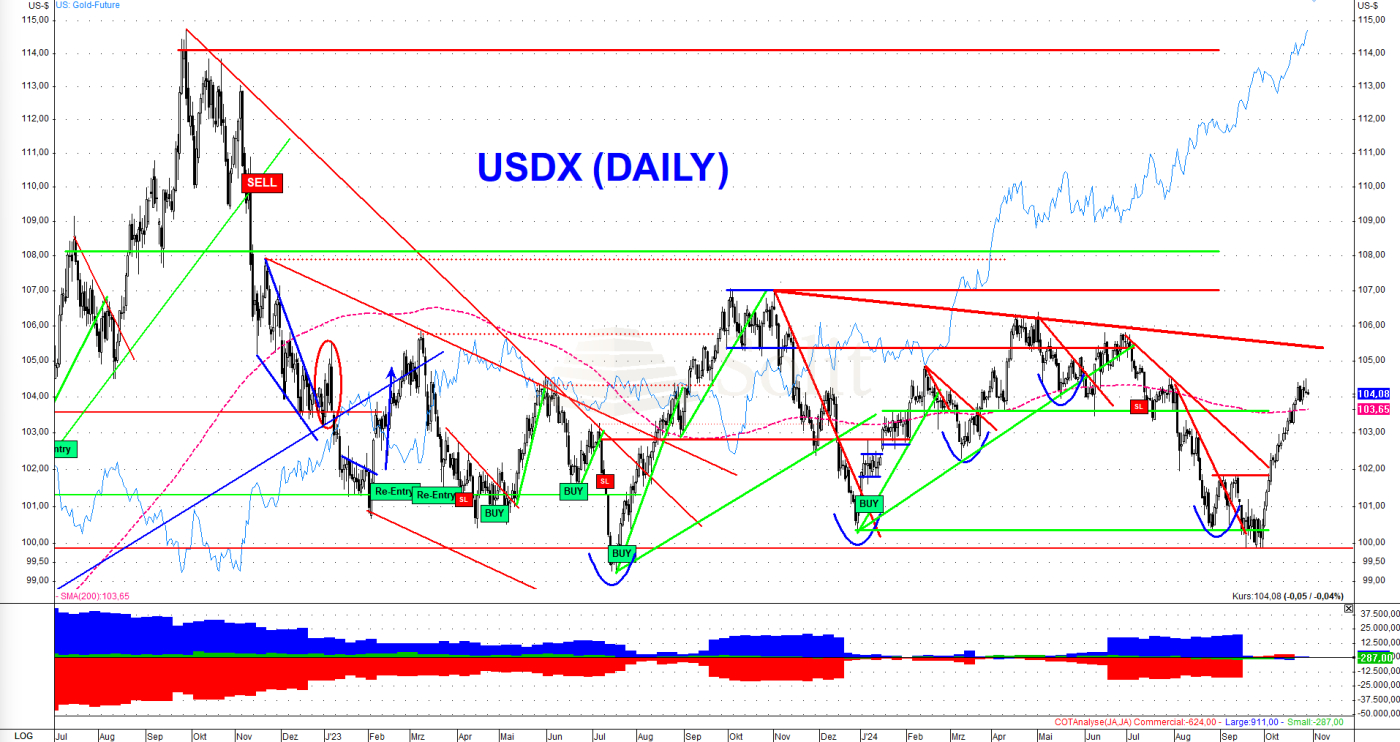

Im vergangenen Monat sprang der US-Dollar-Index von 100 auf 104,5 Punkte, während der Euro im Gegenzug von 1,12 $ auf 1,08 $ fiel. Trotzdem setzte Gold seine beeindruckende Aufwärtsbewegung fort und trotzt weiterhin den üblicherweise gegenläufigen Einflussfaktoren. Sollte der USD-Index nach seiner Rallye nun zumindest stückweise korrigieren, so würde dies den Goldpreis kurzfristig zusätzlich stützen.

Mit den neuen Allzeithochs am Goldmarkt konnte auch der Silberpreis seinen Widerstand bei 32,50$ überwinden und infolgedessen auf 35$ pro Feinunze ansteigen. An diesem Widerstand angekommen, kam es zu ersten Gewinnmitnahmen, wobei am Mittwoch ein erster Aufwärtstrend gebrochen wurde. Die Terminmarktdaten für Silber zeigten sich in den letzten Wochen neutral bis schwach, doch in der vergangenen Woche führte der starke Anstieg über den Widerstand bei 32,50$ zu einem deutlichen Ungleichgewicht im Markt. Es gab kaum Verkäufer und nur noch Käufer, während bei 32,50$ viele Stop-Loss Orders im Markt lagen, was den Silberpreis bis auf 35 US-Dollar „squeezen“ ließ.

Im Vergleich zur beeindruckenden Rallye am Goldmarkt notiert der Silberpreis jedoch immer noch deutlich unter seinem nominalen Allzeithoch von 50$ aus dem Jahr 1980. Inflationsbereinigt liegt das Allzeithoch mit 155$ noch weit entfernt. Sollte es jedoch zu einer Korrektur am Goldmarkt kommen, wird vermutlich auch der Silberpreis stark korrigieren. Der Terminmarkt ist stark überkauft und die Stimmung ist extrem bullish. Wer auf diesem Niveau noch als Käufer auftritt, muss sich bewusst sein, dass er möglicherweise nahe einem kurz- bis mittelfristigen Hochpunkt in den Markt eintritt.

Auf der anderen Seite könnte der Silberpreis weiter ansteigen, sofern der Goldpreis weiter nach oben klettert oder sich auf dem aktuell hohen Niveau stabilisiert. Das würde die Investmentnachfrage im Silbermarkt weiter anheizen. Auf dem aktuellen Preisniveau gibt es jedoch kein attraktives Setup für kurz- bis mittelfristig agierende Investoren, da eine neue Rezession gerade die industrielle Nachfrage nach Silber kurzfristig stark beeinflussen dürfte. Nur Daytrader und langfristig orientierte Anleger können auf diesem Niveau aktuell noch sinnvoll als Käufer am Markt auftreten. Während Langfristinvestoren auch auf diesem Niveau noch als Käufer auftreten können, warten kurzfristige Trader darauf, in welche Richtung der Markt ausbricht.

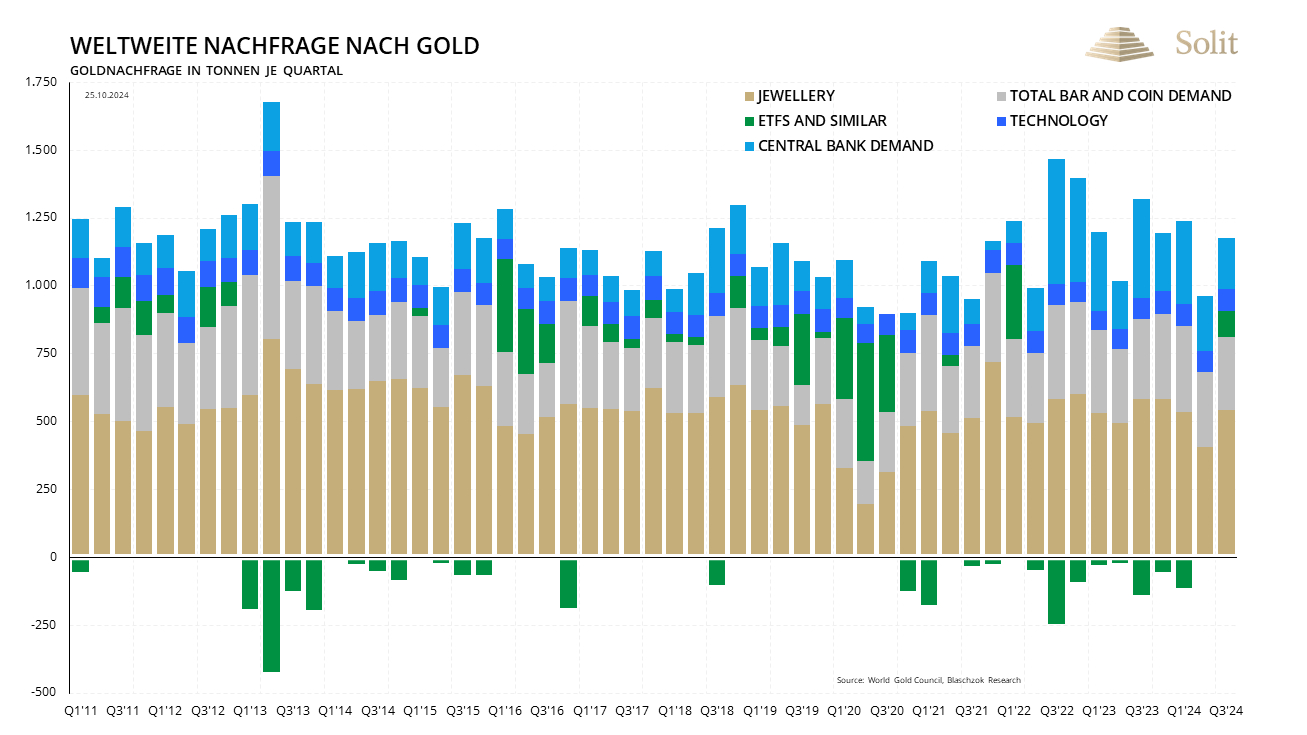

Gold: Angebot und Nachfrage in Q3

Die neuesten Zahlen des World Gold Council für das dritte Quartal 2024 zeigen, dass die globale Goldnachfrage geschätzt bei 1.313 Tonnen lag. Dies entspräche einem Anstieg von 5% im Vergleich zum Vorjahresquartal und dem höchsten jemals in einem dritten Quartal verzeichnete Wert. Ohne die OTC-Käufe lag die Gesamtnachfrage jedoch nur bei 1.176,5 Tonnen und damit leicht unter dem Vorjahreswert.

Diese (OTC)-Käufe wuchsen in Q3 signifikant um fast 100% gegenüber dem Vorjahresquartal auf 137 Tonnen an, jedoch waren sie nur halb so hoch wie im Vorquartal. Die Investmentnachfrage bleibt also der Preistreiber und die OTC-Käufe die große unbekannte Variable, die den Goldpreis stützt.

Das Gesamtangebot an Gold stieg im 3. Quartal ebenfalls um 5% gegenüber dem Vorjahr, da die Minenproduktion mit 989,8 Tonnen einen neuen Rekordwert erzielte.

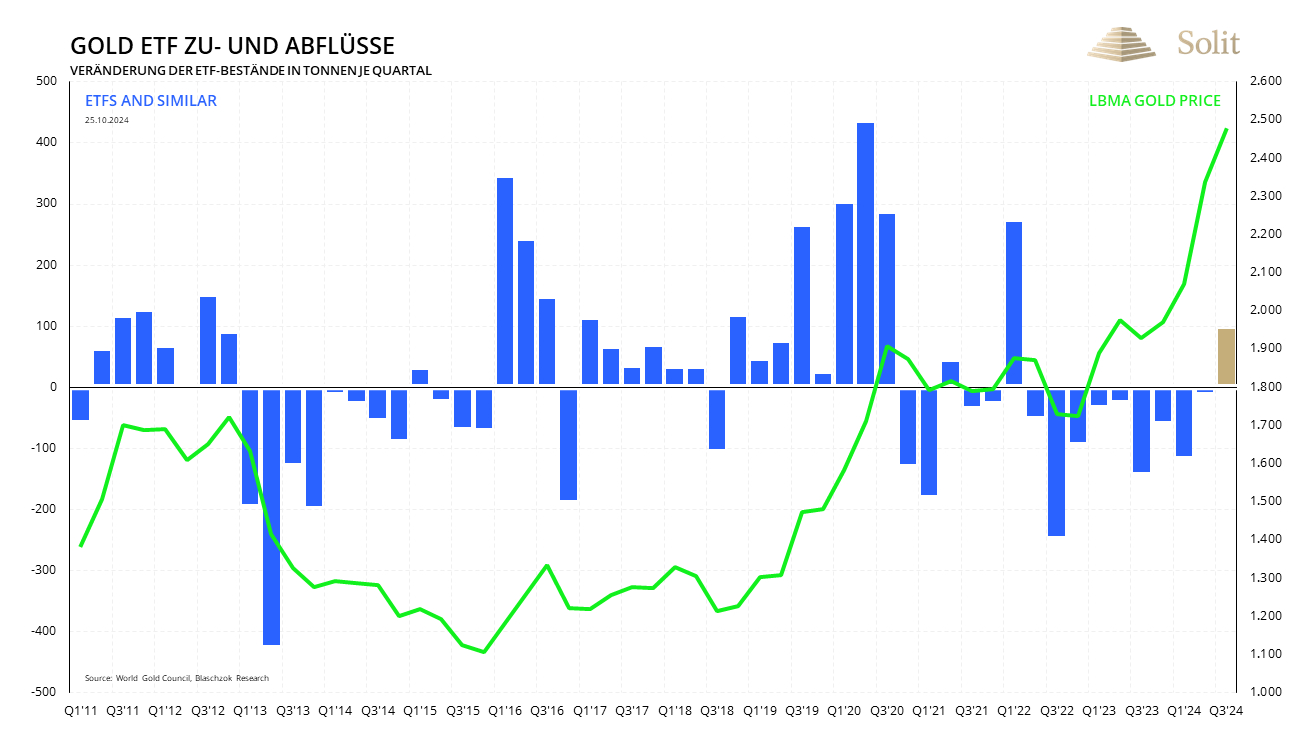

Eine wesentliche Rolle spielte die Nachfrage nach börsengehandelten Goldfonds (ETFs), die mit Zuflüssen von 95 Tonnen den ersten Nettozufluss seit dem ersten Quartal 2022 verzeichnen konnten.

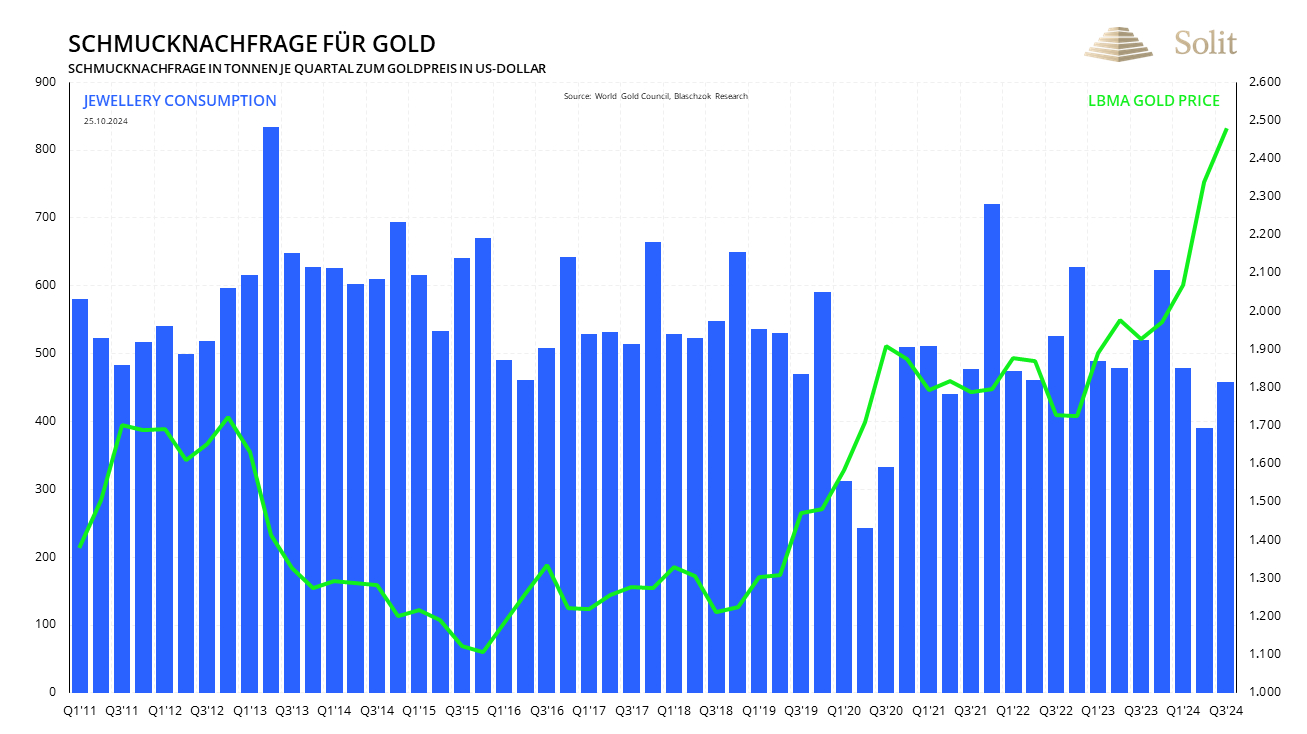

Hoher Goldpreis dämpft die Schmucknachfrage

Die weltweite Nachfrage nach Goldschmuck verzeichnete im dritten Quartal 2024 einen Rückgang um 12% auf 459 Tonnen. Dies ist größtenteils auf den hohen Goldpreis zurückzuführen, der die Kaufkraft der Konsumenten schmälerte. Der Wert der Nachfrage stieg jedoch um 13% auf mehr als 36 Milliarden US-Dollar an. Indien bildete hier eine Ausnahme, da der Schmuckabsatz um 10% auf 171,6 Tonnen wuchs. Die Senkung der Importzölle im Juli ermöglichte es indischen Konsumenten den Kauf zu geringeren Preisen, was die Nachfrage belebte. In China hingegen fiel die Nachfrage um 33% und erreichte mit 102,5 Tonnen das niedrigste Niveau seit zehn Jahren. Insgesamt sank der weltweite Schmuckverbrauch in den ersten drei Quartalen um 11% auf 1.328 Tonnen, da hohe Preise und schwächelndes Wirtschaftswachstum die Konsumentennachfrage weltweit dämpften.

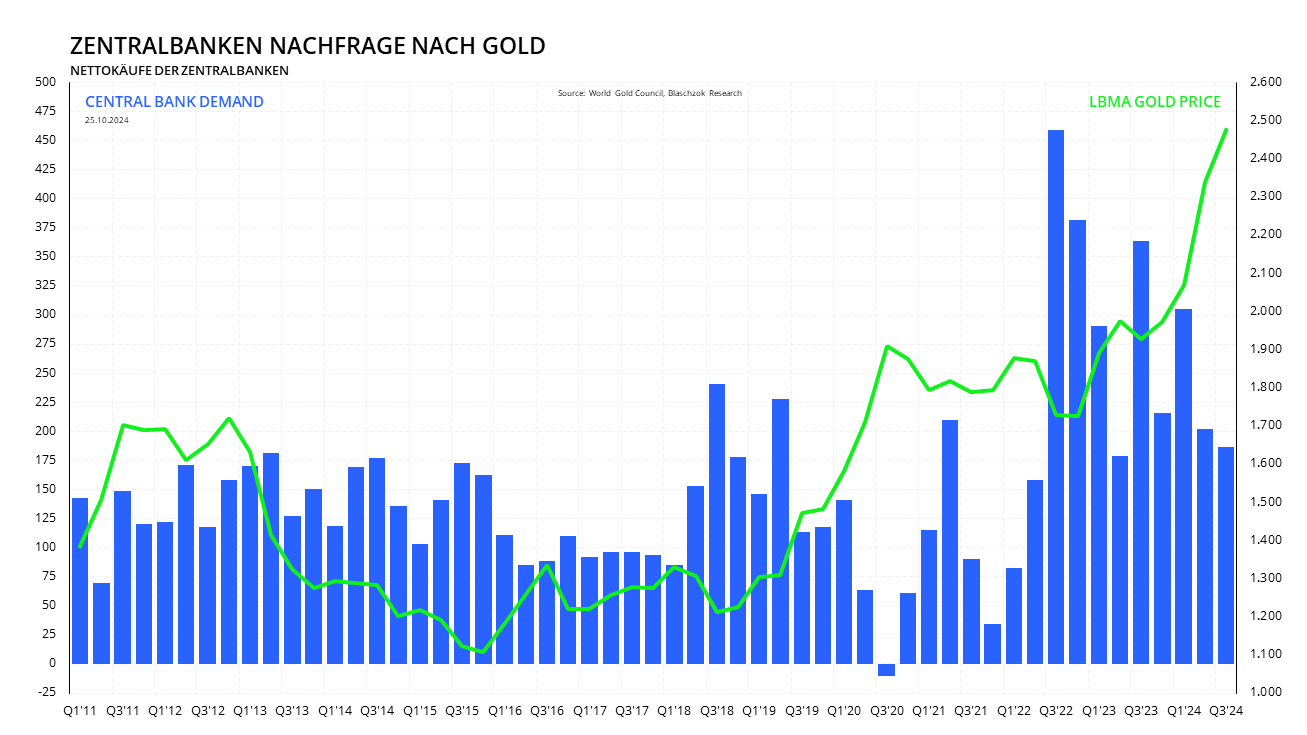

Zentralbankkäufe nah dem Rekordniveau

Die Nachfrage durch Zentralbanken und institutionelle Käufer verzeichnete im dritten Quartal 2024 mit 186 Tonnen einen Rückgang von 49% gegenüber dem Vorjahresquartal. Die Käufe im bisherigen Jahresverlauf belaufen sich hingegen auf 694 Tonnen, was nur geringfügig weniger als im Rekordjahr 2022 ist und eine robuste Nachfrage nach Gold als strategische Reserve zeigt. Die Nationalbank von Polen war mit einem Kauf von 42 Tonnen im dritten Quartal der größte Einzelkäufer und erhöhte ihre Gesamtreserven auf 420 Tonnen. Ebenfalls erwähnenswert ist Ungarn, das seine Reserven auf 110 Tonnen (+16 Tonnen) erhöhte. Die indische Zentralbank setzte ihre kontinuierlichen Käufe fort und fügte 13 Tonnen hinzu, wodurch sich ihre Gesamtreserven auf 854 Tonnen erhöhten. In anderen Teilen der Welt, wie der Türkei und Aserbaidschan, setzten Zentralbanken ebenfalls auf Gold, obwohl einige Länder wie Kasachstan ihre Bestände um 13 Tonnen verringerten.

Technologienachfrage steigt deutlich zum Vorjahr an

Die industrielle Nachfrage nach Gold stieg um 7% auf 83 Tonnen, wobei der Elektroniksektor mit einem Zuwachs von 9% auf 69 Tonnen dominierte. Haupttreiber dieser Entwicklung ist die zunehmende Nachfrage nach künstlicher Intelligenz (KI) und fortschrittlichen Elektronikkomponenten, die in der Automobil- und Luftfahrtindustrie immer wichtiger werden. In der Speichertechnik für Rechenzentren stieg die Nachfrage nach Hochleistungsprodukten wie HBM (High Bandwidth Memory), was Gold in diesem Segment zu einem gefragten Rohstoff machte. Auch die Verbreitung von 5G-fähigen Geräten trieb die Nachfrage weiter an, da das weltweit vernetzte Technologieumfeld zunehmend leistungsstarke Geräte mit hohem Goldbedarf erfordert. Der Absatz in der Dentalbranche verzeichnete jedoch einen anhaltenden Rückgang um 4% auf nur noch 2 Tonnen.

Minenproduktion steigt auf Rekordwert

Die weltweite Goldversorgung erhöhte sich im dritten Quartal um 5% auf 1.313 Tonnen. Die Minenproduktion verzeichnete mit 990 Tonnen den höchsten je für ein drittes Quartal verzeichneten Wert, was einem Anstieg von 6% gegenüber dem Vorjahr entspricht. Die größten Produktionssteigerungen kamen aus Kanada (+26%), Mexiko (+24%), Indonesien (+14%) und Russland (+5%). Rückgänge verzeichneten hingegen die Türkei (-17%) aufgrund von Produktionsproblemen sowie die Demokratische Republik Kongo (-7%) und China (-3%) infolge niedrigerer Erzgehalte. Das Goldrecycling wuchs um 11% auf 323 Tonnen im Vergleich zum Vorjahresquartal, wobei vor allem Regionen mit hoher Nachfrage und Preissteigerungen, wie Indien und die Türkei, einen signifikanten Beitrag leisteten.

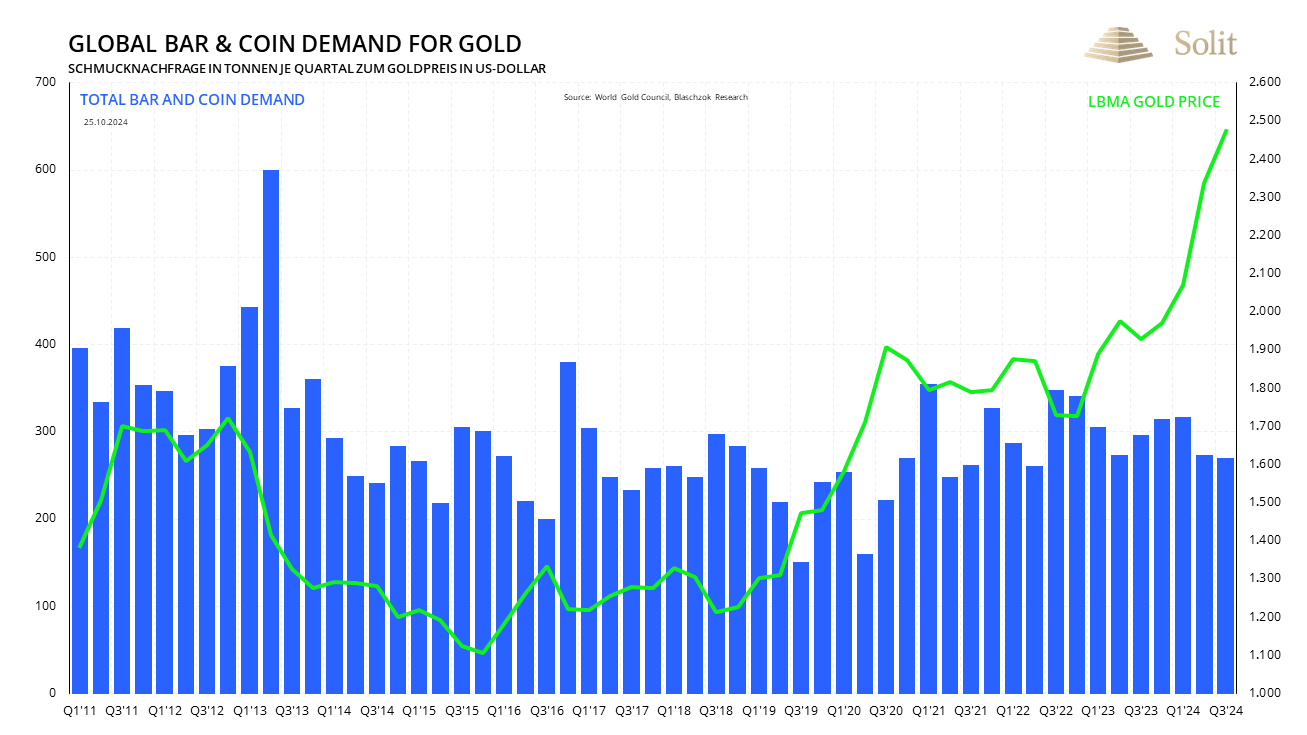

Barren- und Münzinvestitionen untypisch schwach für eine Rallye

Untypisch für eine Hausse des Goldpreises ist der starke Rückgang der Nachfrage nach Barren und Münzen im dritten Quartal 2024. Diese sank um 9% auf 269 Tonnen im Vergleich zum Vorjahreszeitraum. Auffällig ist der starke Rückgang der Nachfrage in Europa (-42%) und den USA (-13%). Weitere starke Rückgänge konzentrierten sich auf China und der Türkei, deren Nachfrage in den vergangenen Jahren stark war. In Indien hingegen stieg die Nachfrage um 41% auf 76,7 Tonnen an, da die Senkung der Importzölle sowie optimistische Preiserwartungen die Investitionsbereitschaft erhöhte.

ETF-Zuflüsse – der Westen springt erst spät auf den fahrenden Goldzug auf

Das dritte Quartal 2024 markierte eine Trendwende für börsengehandelte Gold-ETFs, die mit einem Zuwachs von 95 Tonnen ihren ersten positiven Quartalszufluss seit dem ersten Quartal 2022 verzeichneten. Diese Entwicklung wurde durch die anhaltende Unsicherheit in den globalen Märkten und die robuste Nachfrage nach Gold als sicherem Hafen unterstützt. Der westliche Markt, insbesondere die USA, zeigte im dritten Quartal großes Interesse an ETFs, sodass die globalen Bestände in diesen Produkten auf 3.200 Tonnen anstiegen und die Nettomittelzuflüsse seit Jahresbeginn 389 Millionen US-Dollar erreichten.

Ausblick für die nächsten Monate

Die geopolitischen Unsicherheiten im Nahen Osten sowie die US-Präsidentschaftswahlen sorgten zuletzt für etwas erhöhte Nachfrage in Nordamerika und Europa. In Indien werden die bevorstehenden Feste, wie Diwali, die Nachfrage voraussichtlich stützen, während in China staatliche Konjunkturmaßnahmen möglicherweise eine verstärkte Investitionstätigkeit nach sich ziehen könnte. Dies alles sind jedoch eher kurzfristige Einflussfaktoren auf den Goldpreis.

Der größte Einflussfaktor für die nächsten Jahre wird eine Flucht von Investoren aus dem Aktien- und Anleihenmarkt in den Gold- und Silbermarkt als Reaktion auf eine langwierige Phase der Stagflation sein. Die Weltwirtschaft gleitet gerade in eine Rezession ab bzw. befindet diese sich bereits in dieser, worauf die Notenbanken letztlich die Märkte erneut mit Liquidität fluten werden. Die folgende Stagflation dürfte viele Jahre andauern und den Goldpreis auf ungeahnte Höhen katapultieren. Meiner Vermutung nach stecken hinter den Käufen am Goldmarkt große Investoren, die die Unausweichlichkeit der Stagflation erkannt haben und deshalb aus dem Aktien- und Anleihenmarkt in Gold (Cash) fliehen, was bereits in der Stagflation der siebziger Jahre die beste Investmententscheidung war. Diese Kreise wissen womöglich, dass wir unmittelbar vor einer neuen Krise stehen, auf die höhere Inflation und höhere Zinsen folgen werden. Ihnen ist es daher egal zu welchem Preis sie in Gold allozieren, da sie dieses Investment über viele Jahre halten werden. Dies würde die bisherige Rallye und die andauernde Stärke des Goldpreises erklären.

Spätestens im nächsten Jahr wird die Realität die Märkte einholen, und viele werden verzweifelt nach alternativen Anlagemöglichkeiten suchen, wenn entgegen dem Marktkonsens die Inflation und die Zinsen nach der Einführung neuer Stimuli, als Reaktion auf eine Krise oder Rezession, steigen werden. Dies wird das westliche Kapital, das an der Goldrallye bisher nicht beteiligt war, aus dem Aktien- und Anleihenmarkt in den Goldmarkt lenken, worauf der Goldpreis in den nächsten Jahren weiter haussieren dürfte.

Die Prognosen der Fed einer stabilen Wirtschaftsentwicklung und niedriger Inflation werden sich bald als falsch herausstellen. Die Fed ist sich dessen bewusst, sonst hätte sie die Zinsen zuletzt nicht um starke 50 Basispunkte gesenkt. Auch wenn es so scheint, als würde der Goldpreis schon fast den Mond erreichen, so gibt es noch weitaus mehr Potenzial nach oben. Sollte es in einer Krise, nochmals zu einem scharfen Einbruch am Gold-, Silber- und Minenmarkt kommen, sollte man dies als letzte Chance für günstige Käufe sehen, bevor sich die Goldhausse in den nächsten Jahren der Stagflation steil fortsetzen wird.

Technische Analyse zu Gold: Jeder Rücksetzer wird sofort gekauft

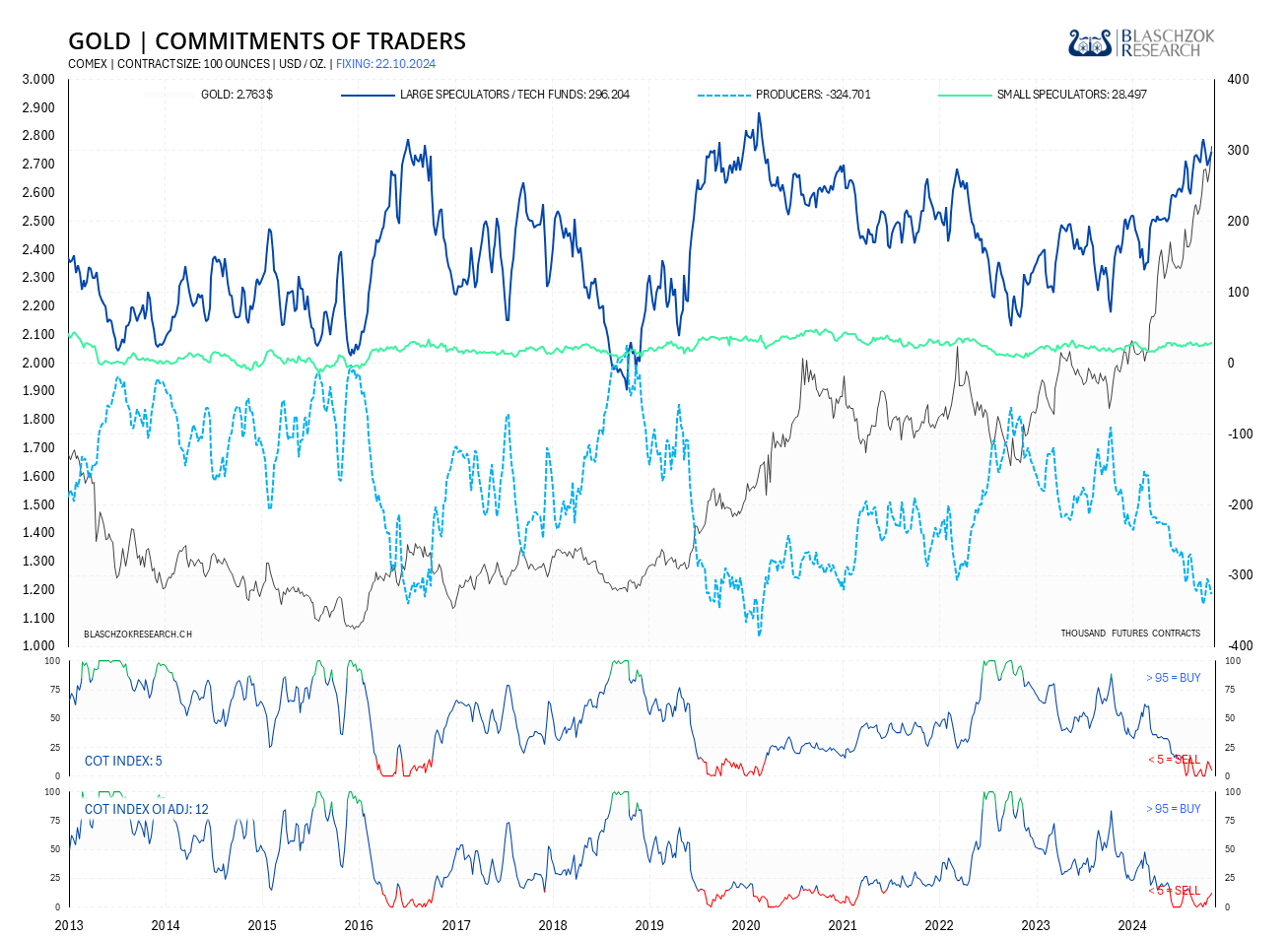

Terminmarkt: COT-Report

Der COT-Report wird immer freitags seitens der US-Terminmarktaufsicht (CFTC) veröffentlicht, wobei der Stichtag der Datenerhebung der Schlusskurs vom Dienstag ist. Die COT-Daten werden also immer mit einer Verzögerung von drei Tagen veröffentlicht. Premium Abonnenten von Blaschzok Research erhalten vor Handelsschluss am Freitag ein Blitzupdate mit Analysen zu Gold, Silber und Platin. Die COT-Daten ermöglichen einen Blick in die Zukunft, da sie einerseits ein Sentiment-Indikator sind und andererseits eine gute Einschätzung des Angebots und der Nachfrage am physischen Markt ermöglichen. Mit ihnen hat man einen Vorteil im Trading am Rohstoffmarkt.

COT-Analyse vom 29. Oktober:

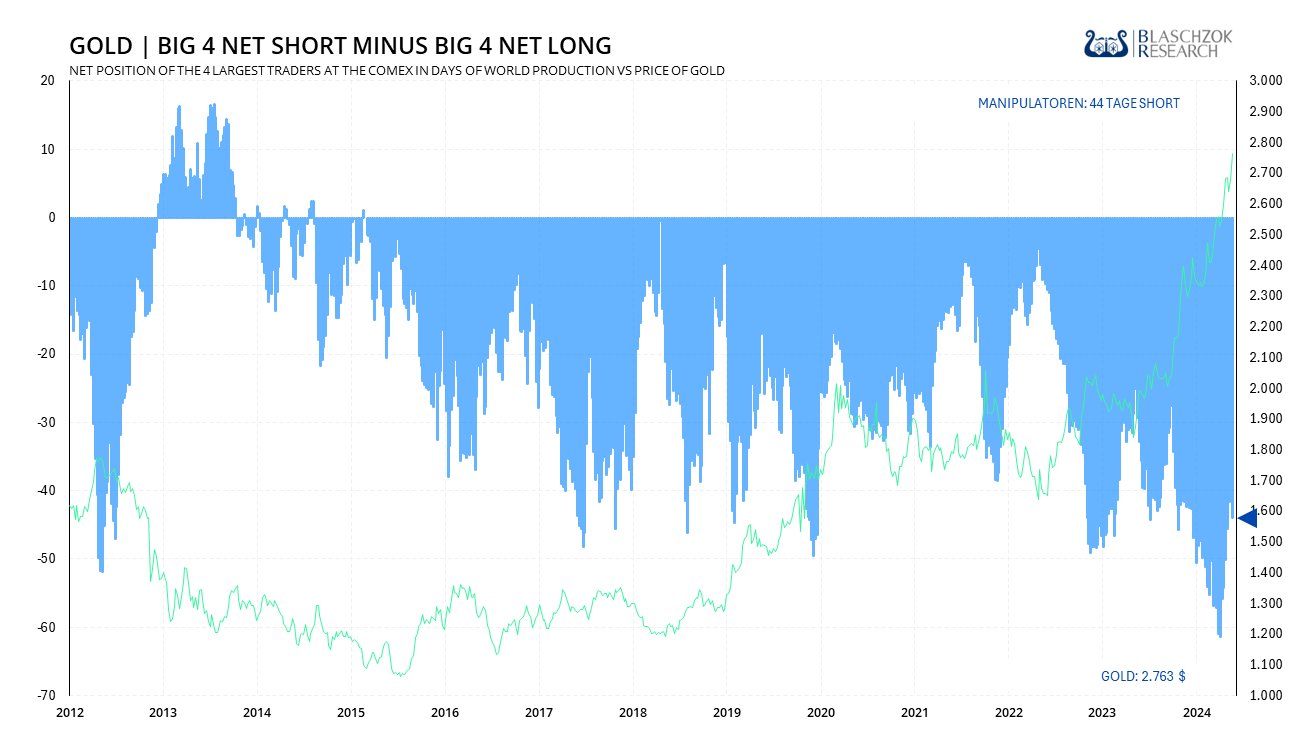

Der Goldpreis stieg in der letzten Handelswoche um 84 US-Dollar, wobei die Spekulanten nur mit 12 Tsd. Kontrakten long gegangen sind. Das zeigt unverändert eine unterliegende Stärke in diesem Markt. Der COT-Index hat sich dementsprechend nur leicht verschlechtert, von 10 auf 5 Punkte, während der COT-Index zum Open Interest trotz des starken Preisanstiegs sogar von 9 auf 12 Punkte gestiegen ist. Solange das physische Defizit am Markt anhält, kann sich der Preis auf dem hohen Niveau stabil halten oder weiter ansteigen. Short Trades bleiben in einem solchen Umfeld riskant, während Long Trades ebenfalls ein hohes Risiko mit sich bringen, weshalb der Stop-Loss hier der beste Freund des Traders ist. Aktuell haben Day Trader die besseren Chancen, Ausbrüche zu traden, während Swing Trader abwarten sollten bis sich Schwäche in den Terminmarktdaten zeigt, bevor sie Short gehen.

Der Goldpreis hat in dieser Handelswoche ein neues Allzeithoch bei 2.790$ je Feinunze erreicht. Die neuesten Terminmarktdaten zeigen, dass es weiterhin ein Defizit am physischen Markt gibt, das den Preis treibt. Auch wenn das Sentiment am Goldmarkt historisch bullisch und der Markt stark überkauft ist, kann die Rallye grundsätzlich weitergehen, solange die starken physischen Käufe das Defizit am physischen Markt aufrechterhalten.

Nach einer Rallye um 950$ je Feinunze in den letzten 13 Monaten ist die Luft jedoch dünn geworden und stärkere Rücksetzer sind jederzeit möglich. Die Gefahr einer stärkeren Korrektur mit kaskadenartigen Liquidierungen von Long-Positionen am Terminmarkt besteht unvermindert fort, sobald der physische Markt in ein leichtes Überangebot rutschen sollte.

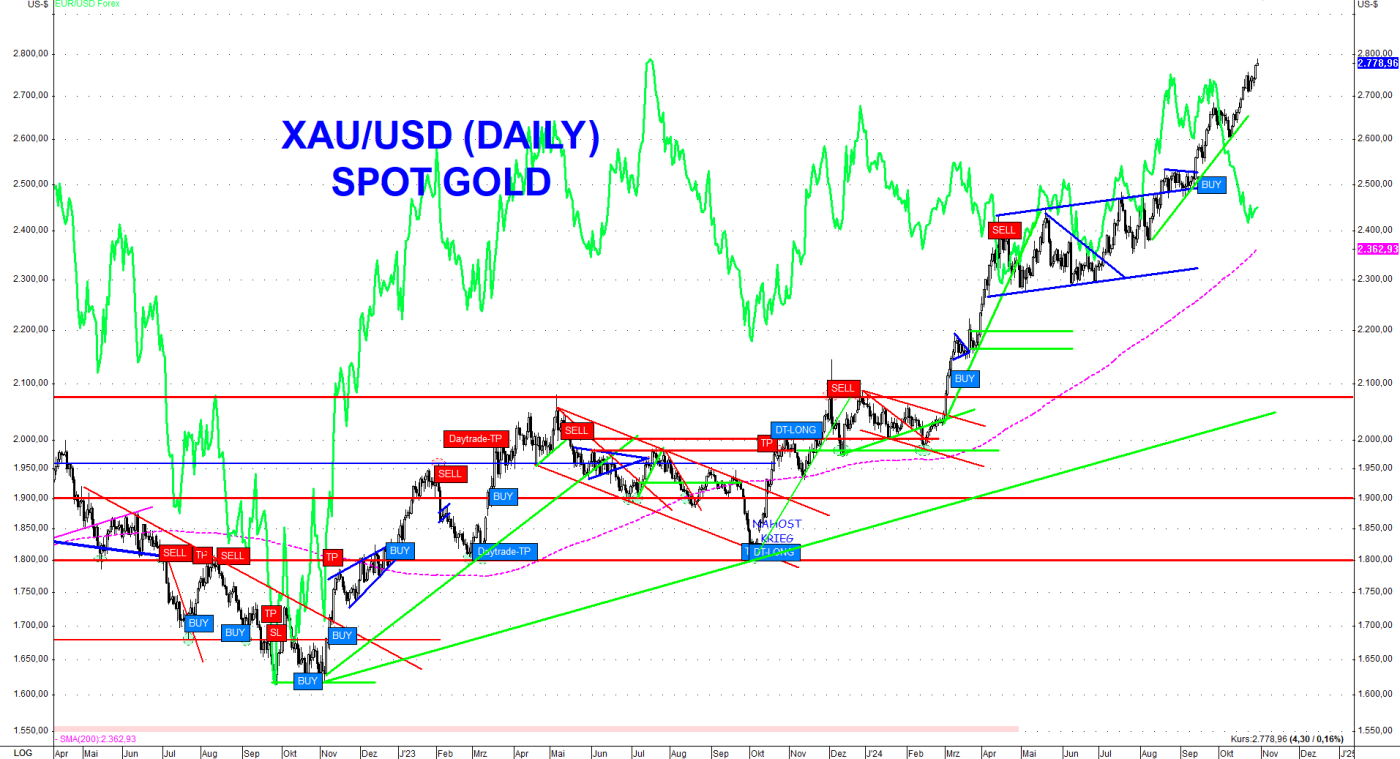

Charttechnische Marken, an denen man sich nach oben orientieren könnte, gibt es auf diesen neuen Allzeithochs nicht. Das letzte prozyklische Kaufsignal gab es nach den Zinssenkungen mit dem Ausbruch über 2.530$. Solange der Aufwärtstrend intakt bleibt, bleibt das Signal Long. Bricht der Aufwärtstrend, wäre eine erste Korrektur bis 2.530$ sehr wahrscheinlich.

Daytrader mit kurzfristigem Fokus sind in diesem Markt derzeit im Vorteil. Dennoch sollte man vorsichtig bleiben und sich bewusst machen, dass etwas, das steil ansteigt, gewöhnlich auch wieder tief fallen kann. Die bisherige Rallye in diesem Jahr war äußerst ungewöhnlich, da es bislang keine Krise oder QE-Programme (quantitative Lockerung) gab, die die starke Nachfrage gerechtfertigt hätten. Faktoren, die in der Vergangenheit häufig für starke Preisanstiege verantwortlich waren, fehlten diesmal völlig.

Nach dem erneuten Kaufsignal bei 2.530 US-Dollar bleibt das Kaufsignal intakt, solange der Aufwärtstrend nicht gebrochen wird. Aktuell verläuft dieser bei ca. 2.700$. Man sollte einen Stop-Loss entsprechend auf dieses Niveau nachziehen, da es sehr schnell und stark nach unten gehen kann, sollte ein exogener Faktor zu Verkäufen führen oder der physische Markt in ein leichtes Überangebot rutschen.

Daytrading: Zum Zeitpunkt der Verfassung dieses Artikels verläuft der kurzfristige Aufwärtstrend im Daytrading bei 2.750 US-Dollar, der weiterhin halten muss. Andernfalls droht ein Rücksetzer auf 2.700 US-Dollar, was jederzeit den Anfang einer größeren Korrektur darstellen könnte.

Goldpreis in Euro – Korrektur als Kaufchance nutzen

Selbst in Euro ist der Goldpreis jetzt überkauft, trotz des aktuell sehr starken Euro. Im letzten Jahr riet ich dazu, jeden Rücksetzer auf die Unterstützung bei 1.740€ als letzte Kaufchance zu nutzen, bevor der Preis in diesem Jahr auf neue Allzeithochs steigen würde. Wir hatten zwar erst im Rahmen neuer QE-Programme mit einer Rallye in diesem Jahr gerechnet, doch womöglich eskomptiert der Goldpreis dieses Szenario bereits in den aktuellen Preisen durch Insiderkäufe.

Die momentane Stärke des Euro dürfte nur von kurzer Dauer sein, weshalb ich im kommenden Jahr eine bessere Entwicklung des Goldpreises in Euro erwarte. Sollte der Euro auf Parität zum US-Dollar oder noch tiefer abwerten, wird sich diese Abwertung in einem umso stärkeren Anstieg des Goldpreises in Euro niederschlagen. Die sich anbahnende Wirtschaftskrise in Europa, die hohen Zinsen, die weltweit höchsten Energiekosten und der Krieg in Europa sind ein Pulverfass für die Kaufkraft des Euro. Daher sind Investoren im Euroraum gut beraten, weiterhin in Gold zu investieren. Ein Anstieg des Goldpreises auf 3.000 € in den nächsten drei Jahren ist ein durchaus realistisches Szenario.

Während im letzten Jahr ein Rücksetzer auf 1.740 € eine Kaufchance darstellte, sollte man nun einen möglichen Rückgang auf 2.300 € je Feinunze als langfristig letzte Kaufgelegenheit betrachten. Nur bei einem starken deflationären Crash an den Börsen wäre eine Korrektur unter 2.000€ noch denkbar, was ein Geschenk für Investoren wäre, die diese Rallye verpasst haben. Die Wahrscheinlichkeit für eine solche Korrektur ist jedoch eher gering, da die Stärke des Euro nicht anhalten dürfte.

Im Daytrading achten wir auf die Terminmarktdaten. Sobald sich in diesen eine Schwäche zeigt und der Aufwärtstrend bei Gold in Euro bricht, so wäre dies womöglich der Beginn einer Korrektur auf 2.300€ je Feinunze. Solange der Aufwärtstrend intakt bleibt, solange bleibt das Kaufsignal, das es mit dem Ausbruch über 2.300$ gab, Long.